由于普通指数基金是根据基金净值进行现金申赎2023年6月2日上世纪80年代末,美交所新产物研发部分的控制人内森.莫斯塔,基于其正在商品期货墟市从事切磋和来往的事务布景,对股票墟市提出了一种新思想:“咱们为什么不行正在证券行业里创设出一种栈房收条,这种收条以组成指数的基本股票为依托,却能像一只股票那样去来往。”

股市里的“栈房收条”,一项闭于ETF的创意正在商品期货墟市的泥土里悄悄萌发。90年代初,第一只真正意思上的ETF正在美邦墟市成立,30年后,美邦墟市上ETF合计资产界限超7万亿美元,为环球10万亿美元的ETF墟市功劳近70%的界限。

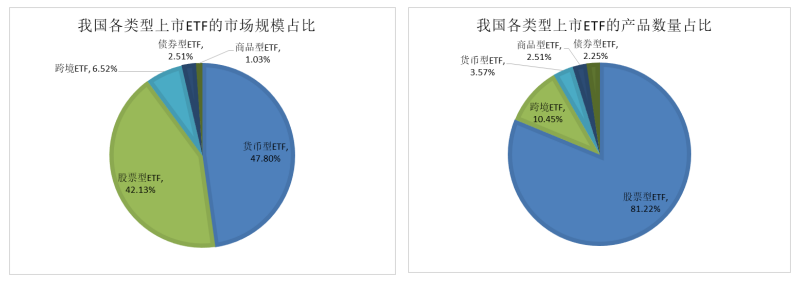

据Wind数据,截至2022年12月31日,我邦上市ETF的墟市界限达2.28万亿元,产物合计756只。个中,股票型ETF的墟市界限抵达0.96万亿元,占总界限的42.13%,产物合计598只,占总产物数的81.22%。明白,股票型ETF是我邦ETF墟市的“主力军”。

我邦各样型上市ETF的墟市界限与产物数目占比,数据由来:Wind;统计截止2022/12/31,根据A股墟市上市ETF的投资周围分类。

ETF(Exchange-Trade Fund),全称为“来往型怒放式指数基金”,个中有两个要害寓意:一是“指数基金”,二是“可来往”。

ETF是指数基金中的一类,跟踪一个标的指数,凭据组成指数的证券品种和比例,采用所有复制或抽样复制实行被动投资。但相对付遍及指数基金,ETF正在来往上具有更高的生动性,这是ETF最主要的特色之一。ETF的基金份额能够正在证券来往所实行来往,遍及投资者能够正在盘中像营业股票一律正在二级墟市来往基金份额(每手100份),简便、便捷、低门槛地结束对一篮子证券的投资。这一点对遍及投资者而言相当友情,因而ETF也被亲近地称作“大股票”。

除了二级墟市可来往营业外,“实物申赎”也是ETF颇具特征的“独家秘笈”。遍及指数基金采用现金申赎的形式,即申购赎回“全现金进、全现金出”。ETF采用特殊的实物申购、赎回机制,以A股墟市股票型ETF为例,ETF的基金统治人逐日开市前会凭据基金资产净值、投资组合以及标的指数的成份股情状,揭橥“申购赎回清单”(也叫作“PCF清单”)。若暂不探讨现金取代,投资者需求根据PCF清单,买入一篮子股票行动对价来向基金统治人申购ETF份额,赎回时也是取得PCF清单中对应的一篮子股票。

列入ETF申购赎回的门槛较高,投资者需按ETF的最小申赎单元或者其整数倍实行申报,每只ETF的最小申赎单元不尽一样,常睹的最小申赎单元有50万份、100万份、200万份等,动辄需求数十万、乃至上百万元资金,适宜资金量大的专业投资者列入。

综上所述,行动一种上世纪90年代成立并神速风行环球的指数基金,ETF立异打算的“可来往性”和“实物申赎”机制“天性齐备”,进一步拓展了指数基金的运用场景、来往机制和投资者群体。

相较于遍及指数基金,ETF的特色可总结为五点:跟得更紧、来往用度更低、讯息更透后、资金愚弄功用更高、计谋更众样。

因为遍及指数基金是凭据基金净值实行现金申赎,基金资产中需求保有肯定比例的现金以应对赎回。与之比拟,ETF特有的实物申赎形式使基金不需预留肯定比例(不低于5%)的高滚动性资产(如现金等)以知足滚动性统治央求,正在实验中ETF基础挨近满仓运作。寻常来说,仓位是影响指数基金跟踪效率的要害身分之一。因而,比拟于遍及指数基金和ETF联接基金, ETF对标的指数的跟踪偏离度寻常会更小,跟踪效率更好,是精准度更高的指数投资东西。

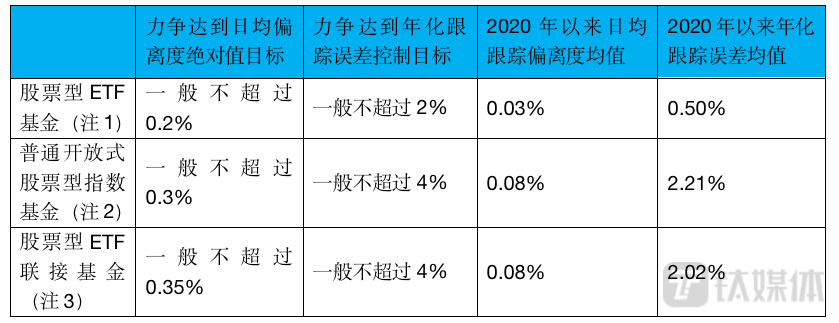

下外为目前A股墟市股票型ETF、遍及怒放式股票型指数基金和股票型ETF联接基金尽力实现的跟踪效率倾向,以及近三年来上述几品种型指数基金的偏离度和跟踪差错均值。数据可反应出,ETF的日均跟踪偏离度和年化跟踪差错显著小于遍及指数基金和ETF联接基金。

数据由来:wind,数据截至2022年11月30日。跟踪偏离度和跟踪差错揣度选择截至2020年1月1日创制已满六个月的股票型指数基金,不含加强型指数基金。 注1:此处列示日均跟踪偏离度和跟踪差错倾向,为大一面此类基金合同中所设定的力求倾向。目前此类基金所设力求不逾越的日均跟踪偏离度绝对值、年化跟踪差错限度倾向判袂漫衍于0.1-0.35%和2%-4%。注2:此处列示日均跟踪偏离度和跟踪差错倾向,为大一面此类基金合同中所设定的力求倾向。目前此类基金所设力求不逾越的日均跟踪偏离度绝对值、年化跟踪差错限度倾向判袂漫衍于0.2-0.5%和2%-6%。注3:此处列示日均跟踪偏离度和跟踪差错倾向,为大一面此类基金合同中所设定的力求倾向。目前此类基金所设力求不逾越的日均跟踪偏离度绝对值、年化跟踪差错限度倾向判袂漫衍于0.2-0.35%和2%-4%。

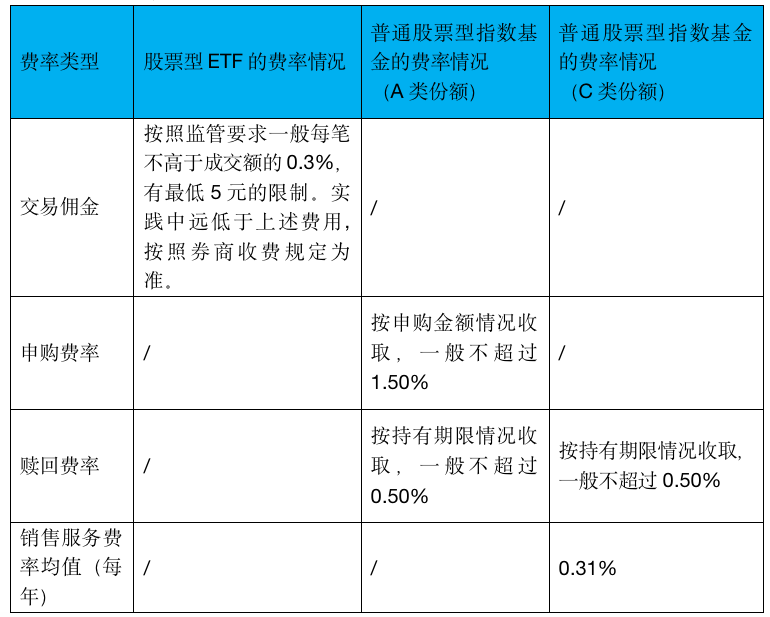

ETF通常不设申购费、赎回费、贩卖办事费,正在来往所营业只需缴纳来往佣金。以我邦股票型ETF和遍及股票型指数基金的费率对照为例,从下外能够看出,股票型ETF正在场内的来往用度寻常低于遍及股票型指数基金的场交际易用度。

1、数据由来:Wind;统计截至2022/12/31;遍及股票型指数基金统计选择被动指数型基金和加强指数型基金;2、本外格仅探讨收取申购费的A类份额以及收取贩卖办事费的C类份额;3、申购费率、赎回费率根据基金国法文献设定的数值统计,赎回费率统计不探讨因持有期少于7 日被收取不低于1.5%的赎回费情状;4、贩卖办事费取基金对应费率的均匀值。

除了像遍及怒放式基金一律按期揭橥季报、半年报、年报外,ETF每个来往日都揭橥申购赎回清单(“PCF清单”),盘中披露及时参考净值(IOPV)。对付投资者来说,有了申购赎回清单就相当于每天都可查阅到基金的持仓情状,而IOPV(通常内行情资讯软件中以紫色弧线秒更新一次)则可大致反应ETF份额盘中的及时净值,这都进一步进步了ETF的透后度。

正在场外墟市赎回遍及指数基金,赎回款通常3-4个来往日才气到账(QDII指数基金资金到账时辰不妨更长)。而正在二级墟市卖出ETF,卖出资金当天即可用来买入股票或ETF,或者寻常T+1日即可将卖出资金从证券账户提现至银行卡,资金的愚弄功用更高。

ETF能够衍生出富厚的来往计谋,知足区别类型投资者的来往或装备需求。除了遍及投资者常用的历久持有、重点-卫星计谋、行业轮动、大类资产装备等计谋外,专业投资者也会运用ETF施行一二级墟市变相T+0来往、套利计谋等。其它,跨境ETF、债券ETF、钱币ETF、黄金ETF、商品期货ETF也可直接实行T+0来往,为一面高频来往者施行投资计谋供给了便捷东西。其它,近年来ETF期权标的渐次落地后,搭配相应的ETF现货和股指期货变成的投资计谋也愈加富厚。

投资ETF需求开态度内证券账户或场内基金账户,那场外投资者是否有步骤列入ETF投资呢?能够运用ETF联接基金间接列入投资。

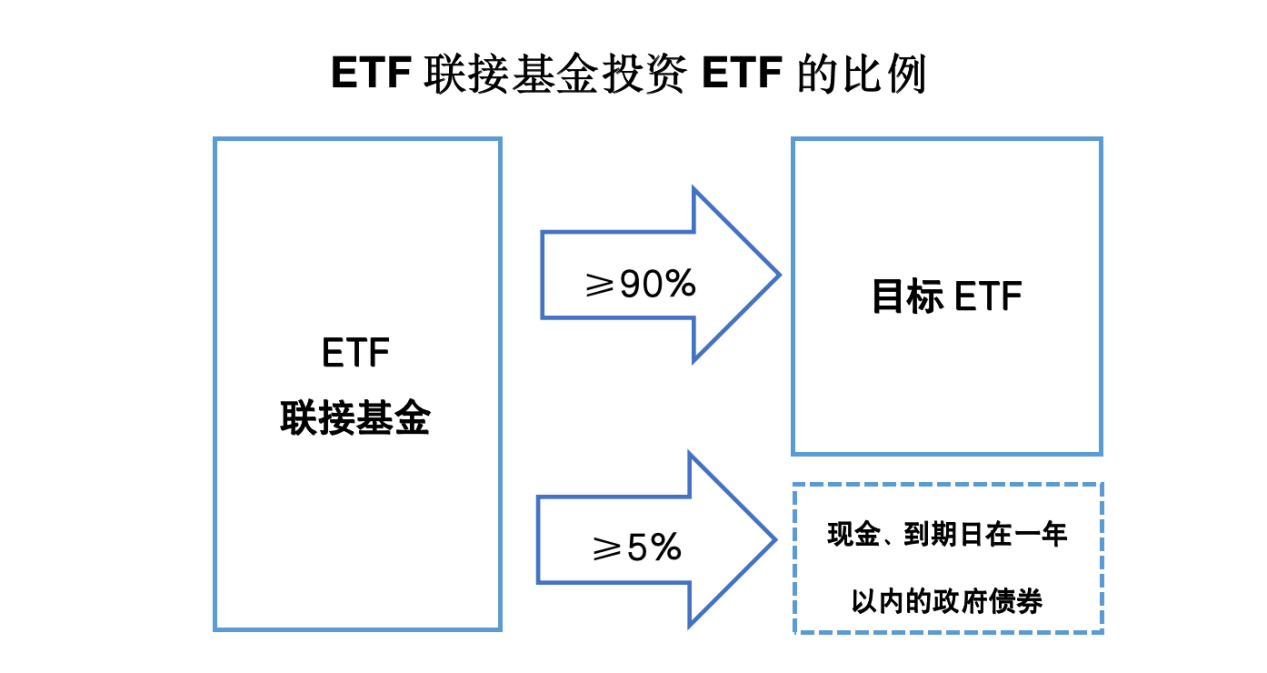

ETF联接基金是指将其绝大一面基金资产投资于跟踪统一统治人统治的统一标的指数的ETF,并采用怒放式运作的场外基金。通常来说,ETF联接基金投资于倾向ETF的比例不低于基金净资产的90%,同时还需预留不少于5%的高滚动性资产(现金、到期日正在一年以内的政府债券)以应对赎回。咱们能够将ETF联接基金看行动将场外投资者接入场内,相接经典指数化投资东西(ETF)的“桥梁”。

据Wind数据,截至2022年9月30日,ETF联接基金总数已逾越300只(统一基金的区别份额统一揣度),全墟市ETF联接基金总界限已打破3000亿元。

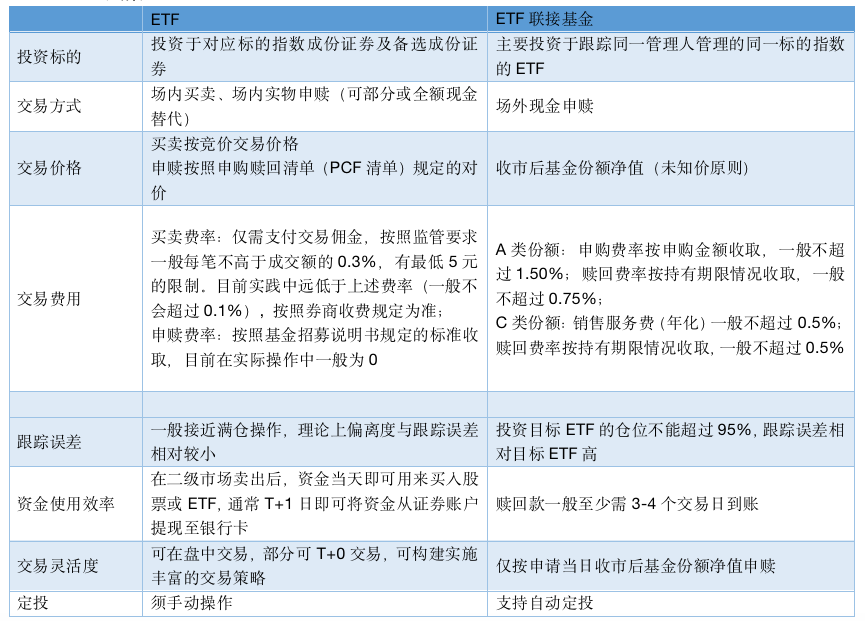

ETF通过投资指数成份券尽力慎密跟踪标的指数,ETF联接基金则是通过首要投资倾向ETF跟踪统一标的指数,倾向相仿,后者持仓包蕴前者,走势倾向、危机-收益特色都相当近似,就像是一对“双胞胎”。但就像双胞胎之间也会存正在分歧通常,这对“兄弟”也存正在着不少区别。

1、数据由来:Wind;统计截至2022/12/31;2、申购费率、赎回费率根据基金国法文献设定的数值统计,赎回费率统计不探讨因持有期少于7 日被收取不低于1.5%的赎回费情状。

ETF联接基金是为知足场外投资者需求特意打算的基金产物,通常而言,对比适合下列需求场景:

投资者须场内开户才气列入ETF来往,而投资者通过场外基金账户就能够正在券商、银行等基金贩卖渠道投资ETF联接基金,与投资遍及怒放式基金无异,联接基金对一面没有场内账户的投资者而言更为容易。

目前,墟市上少少ETF滚动性欠佳,据Wind数据显示,从数目上看,2022年终年,仅有13.1%的ETF日均成交额逾越1亿元,有46.0%的ETF日均成交额缺乏1000万元(注:数据来自wind,样本选择截至2022/1/1创制已满3个月的股票型ETF)。

滚动性欠佳的ETF虽可借助做市商生动来往,但对资金量稍大的投资者而言,盘中营业仍不轻易,来往功用偏低且不妨会负担较高的挫折本钱,ETF联接基金为投资者间接列入这类ETF供给了按净值现金申赎计划,因而,ETF联接基金也受到了少少资金量较大的机构投资者的青睐。

列入ETF定投,目前只可“上好闹钟”手动操作,而ETF联接基金能够通过编制配置,自愿结束定投。

念和万万钛媒体用户分享你的新颖看法和创造,点击这里投稿。创业或融资寻求报道,点击这里。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫