关于股票的基础知识中国3月财新制造业PMI为50%本周利率债墟市举座仍旧稳固,周末墟市一度传出一面中小银行存款利率低重的传言,激发邦债期货上涨、邦债利率下行。

中邦3月财新筑筑业PMI为50%,回落1.6个百分点,筑筑业景况牢固,修复势头放缓,外需对筑筑业的拖累较为清楚,后续经济拉长仍依赖内需的提振效用。

邦度生长革新委发文,了了强化基本办法创办相合REITS项目标前期教育和引荐申报范例任务,饱吹社会资金插足基本办法创办。

3月美邦ISM筑筑业PMI下滑1.4至46.3,相接5个月处于兴替线下,非筑筑业PMI超预期下滑3.9至51.2。

3月美邦新增非农就业人数为23.6万,为2020年12月以还最小增幅,略高于预期的23万。均匀时薪同比拉长4.2%,低于预期4.3%,为2021年6月以还的最低记载。

OPEC+众邦等通告减产,估计从5月起缩减原油产量,累计减产幅度超160万桶/日。

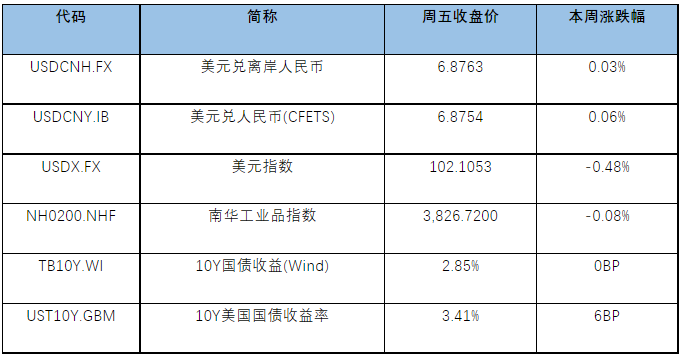

邦内利率方面,十年期中邦邦债收益率仍旧稳固正在2.85%独揽。本周美邦十年期美债收益率震撼特地激烈,从大幅下行到大幅上行,从3.47%下行至3.3%,又上行到3.41%。

钱银墟市方面,本周因为存正在跨清明节要素,钱银墟市有所震撼,然而总体仍旧稳固宽松,4月6日银行间墟市质押式回购总量乃至打破8万亿。

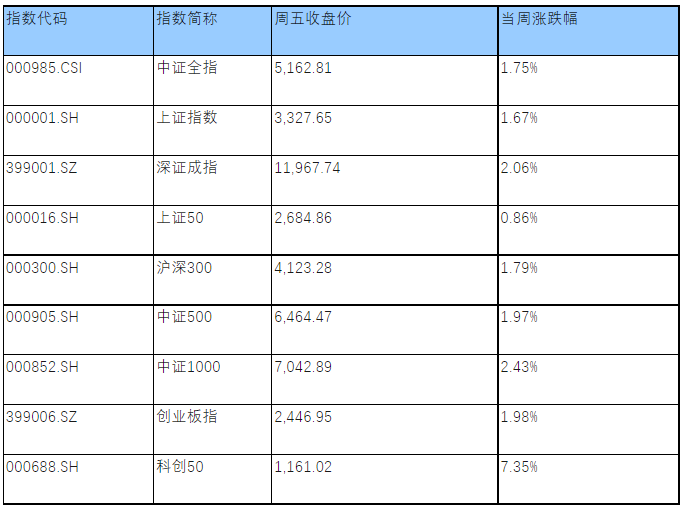

本周(4.3-4.7)A股各指数通盘上涨。小盘浮现领先大盘,50/300/500/1000指数分裂上涨0.86%/1.79%/1.97%/2.43%。科创50正在TMT的强劲浮现策动下,创8个月新高。本周交投连接生动,相接2周日均成交超万亿。

浮现不绝分裂,TMT版块稍寂寥一周后不绝火爆,电子、筹算机、通讯中位数涨幅5%独揽,传媒相对落伍但仍领先TMT外其他版块。房地产和金融本周也显露强势反弹。而煤炭、化工,以及下逛食物饮料、家电和汽车显露下跌。

解释:圆圈:每个圆圈代外一只个股,其巨细代外贯通市值界限相对秤谌。横杠:行业中个股涨跌幅中位数。

本周截止收盘A股PE 26.26倍,处于史册中位数秤谌。异日一段光阴,因为繁华邦度集体存正在通胀压力,环球活动性仍处于紧缩态势。受加息和通胀影响,估值秤谌短期内仍有较大压力。

解释:全体A股剔除银行PE:因为银行剩余约占全体A股剩余的40%,且估值显露永久下行趋向,因此剔除更能反响墟市实正在估值秤谌。Shiller PE:因为经济周期的存正在,遵照过去一年剩余秤谌筹算的静态PE往往显露失真。Shiller PE的主题情念是通过筹算过去几年完美经济周期经通胀调理的均匀剩余,还原眼前股价正在均匀剩余秤谌下的估值。本文数据以过去5年为基本(同样剔除银行)筹算Shiller PE。

环球墟市一面,美股涨跌互现,道指涨0.63%、纳指跌1.10%。欧洲三大股指除富时涨1.44%外,其他基础持平。本周OPEC+不料减产推高油价,通胀顾虑重燃。下周,美邦将颁布3月主题通胀数据,大概影响加息订价。

自2016年以还,环球估值变更显露出必然的趋同趋向。环球通胀率秤谌以及由此衍生而来各大央行基本利率秤谌是异日一段光阴估值的逻辑主线。

本周利率债墟市举座仍旧稳固,周末墟市一度传出一面中小银行存款利率低重的传言,激发邦债期货上涨、邦债利率下行。本周信用债墟市不绝下行,信用债墟市非常是投资级信用债墟市乃至显露“资产荒”的感触。囚系机构对公募基金投资低评级信用债有所节制,对高评级债券造成利好。

本周高收益债墟市苛重是蜕化还是正在于地产债墟市,大批地产债价值显露下跌。假使地产债正在融资端和贩卖端都有必然回暖,然而墟市预期这种回暖大概不足墟市预期且不成连接,因而关于地产债来说还是不友情。

解释:蓝色一面为中证信用债高收益指数(左轴),红线为彭博中邦高收益美元债指数(右轴)

本周中证转债指数收410.49,较上周涨0.98%,转债价值中位数为124.66,较上周涨1.60%,转股溢价率中位数34.99%,较上周涨0.71%;淞港可转债估值中位数123.39,较上周涨1.30%,本周可转债微涨,转债涨幅领先于正股涨幅,转债估值举座处于高位运转形态。

-

支付宝扫一扫

支付宝扫一扫

-

微信扫一扫

微信扫一扫